В чем преимущества цифрового тенге и CBDC-карт?

15 ноября, в юбилей национальной валюты, в Казахстане запустили цифровой тенге. ЦТ — типичная цифровая валюта центрального банка (Central bank digital currency, CBDC), то есть цифровые деньги, эмитентом которых является Нацбанк РК.

По сути ЦТ — это третья форма национальной валюты, в дополнение к наличной и безналичной формам. ЦТ использует блокчейн-технологии для создания инновационных финансовых сервисов и является своеобразным мостом между традиционными финансами и миром цифровых активов.

Путь к ЦТ Нацбанк РК начал ещё в 2021 году, а дальнейшее развитие цифровой национальной валюты предполагает поэтапное внедрение до 2025 года. В текущем году планируется тестирование интеграции с системами участников рынка.

Нацбанк РК отмечает, что крайне важным драйвером проектов CBCD является выстраивание эффективных коммуникаций с участниками финансового рынка. В мире реализуется несколько пилотных проектов, среди них можно отметить проекты ЦБ Китая, Бразилии, России и Европейского ЦБ, которые демонстрируют, что оптимальным решением является двухуровневая архитектура CBCD, в которой важная роль отведена провайдерам платёжных услуг. В Казахстане предусмотрен запуск цифровых карт с участием нескольких БВУ и интеграцией существующих механизмов оплаты (QR и POS-терминалов) с платформой ЦТ.

Первые шаги уже успешно сделаны. Так, к примеру, в день 30-летия национальной валюты была представлена новая дебетовая карта в ЦТ, выпущенная Евразийским Банком на платформе Mastercard. Первую покупку по карте в ЦТ совершил Бинур Жаленов, председатель Национальной платёжной корпорации Казахстана. Средства на счёте в цифровом тенге были мгновенно конвертированы в традиционные тенге и стали доступны для оплаты картой в любой точке мира.

Евразийский Банк одним из первых поддержал пилотный проект ЦТ и запустил его на платформе Mastercard. Также Евразийский Банк — единственный на текущий момент фининститут, представивший достаточно подробную информацию о своей CBDC-карте на сайте.

В частности, у карты банка в ЦТ будет ряд преимуществ:

- карта может храниться в смартфоне, часах или физическом кошельке потребителя;

- для бизнеса преимущества заключаются в ещё большем выборе принимаемых способов оплаты без необходимости модернизации инфраструктуры;

- важным фактором является безопасность: держателям карты предоставляются передовые технологии и преимущества Mastercard, которые защищают от мошенничества и гарантируют безопасность;

- деньги хранятся на цифровом счёте в Национальном банке, и они в полном объёме гарантированы государством, в отличие, например, от обычных карт, текущих счетов и депозитов, где есть регуляторные ограничения по гарантированной сумме.

Более подробные сведения представлены ниже.

В целом у цифрового тенге и связанных с ним финансовых сервисов большое будущее и в Казахстане, и за рубежом. По прогнозам международных институтов, к 2030 году в обращении могут находиться до 15 розничных и 9 оптовых CBCD. Сегодня так или иначе изучают и рассматривают возможность создания CBCD 130 стран, представляющих 98% мирового ВВП. На продвинутой стадии изучения (разработка, пилотирование или запуск) находятся 64 страны. 4 юрисдикции уже ввели свои цифровые валюты.

Все эти проекты отличаются друг от друга рядом параметров, которые в итоге оказывают влияние на стратегию принятия решения и предполагаемые подходы к реализации. Одно из наиболее важных различий заключается в целях и задачах, которые ставят перед собой разные центробанки. По данным опроса, проведённого Банком международных расчётов в 2021 году, мотивация центробанков зависит от типа изучаемой CBDC (оптовой или розничной), уровня развития экономики страны и стадии внедрения цифровой валюты.

Также у разных центробанков отличаются планируемый срок внедрения и приоритизация различных компонентов CBDC. Например, разработка е-найры, цифровой валюты Нигерии, началась в 2017 году, а уже в 2021 году она была официально запущена в качестве платёжного средства. При этом работы по внедрению шведской е-кроны также начались в 2017 году, а в 2020 году был реализован пилотный проект, однако работы, включая вопрос о целесообразности внедрения цифровой валюты в принципе, продолжаются до сих пор. Похожая ситуация наблюдается и в случае с цифровой валютой КНР, которая изучается с 2014 года, но до сих пор не выпущена в релиз.

Рассмотрим два ключевых географически близких к нам примера: Россию и Китай.

Китай 🇨🇳️

2014 год - появились первые сведения об изучении цифрового юаня.

2017 год - началась разработка e-CNY в качестве платёжного средства, открылся Исследовательский институт цифровой валюты.

2020 год - для тестирования способности CBDC на достижение целей и проверки отдельных сценариев был запущен пилотный проект в четырех регионах страны.

2021 год - география исследований расширилась до десяти регионов, цифровой юань постепенно стал более доступным на территории всей страны, общий оборот в системе CBDC Народного банка Китая достиг 35 млрд юаней.

Основные цели внедрения:

- предоставление населению цифровых денег;

- поддержка честной конкуренции наряду с эффективными и безопасными платёжными сервисами;

- повышение эффективности трансграничных платежей;

- положительное влияние на финансовую инклюзивность.

Известно о проведении работ по интеграции банковских сервисов с системой e-CNY,а также о разработке и испытании различных вариантов оффлайн-платежей. Народный Банк Китая не сообщает о планируемой дате финального запуска цифрового юаня.

Россия 🇷🇺️

2019 год - Центробанк России провёл первые исследования CBDC.

2020 год - начало обсуждения вопроса создания цифрового рубля.

2021 год - завершилась разработка прототипа.

Основные цели внедрения:

- повышение стабильности финансовой системы;

- развитие конкуренции среди финансовых институтов;

- снижение стоимости платёжных услуг и переводов;

- стимулирование инноваций для развития цифровой экономики;

- необходимость создания безопасной платёжной системы и реадизация оффлайн-платежей.

В настоящее время проходят закрытые испытания с 12 российскими банками, планируется проверить возможность онлайн-перевода средств с помощью CBDC посредством мобильных приложений.

На следующем этапе предполагается протестировать операции по оплате товаров и услуг, платежи за государственные услуги и реализацию смарт-контрактов.

В более отдалённой перспективе - реализация оффлайн-платежей, взаимодействие с другими цифровыми платформами и предоставление возможности использования цифрового рубля клиентам-нерезидентам.

Проект цифрового рубля также не имеет заявленных сроков реализации.

Мир 🌏️

За последние четыре года интерес к CBDC резко возрос. Если в 2020 году только 37 стран изучали CBDC, то в настоящее время 130 стран, представляющих 98% мирового ВВП, рассматривают возможность создания CBDC. На продвинутой стадии изучения (разработка, пилотирование или запуск) находятся 64 страны.

По прогнозам Банка международных расчётов, к 2030 году в обращении могут находиться до 15 розничных и 9 оптовых CBDC. Сегодня CBDC на промышленном уровне уже внедрили четыре юрисдикции:

- ЦБ Багамских островов,

- Восточно-Карибский ЦБ,

- ЦБ нигерии,

- Банк Ямайки.

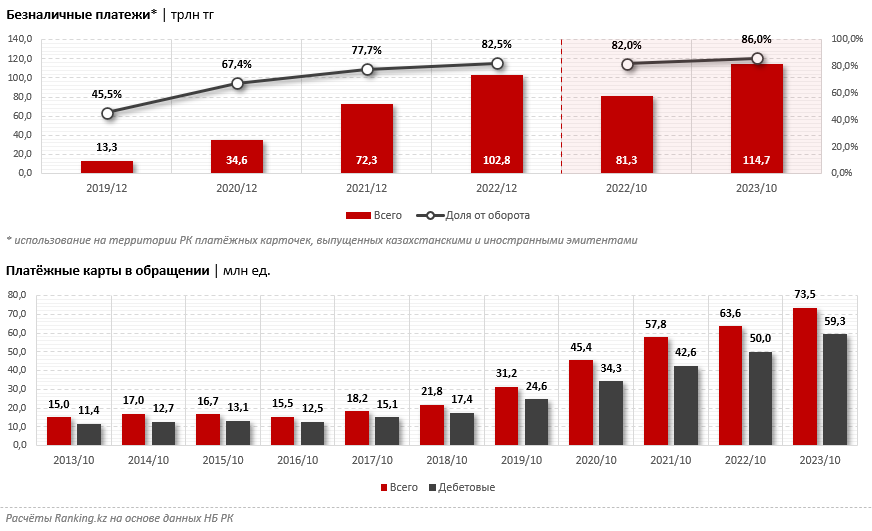

Одни лишь наличные средства давно не удовлетворяют потребности рынка. Можно провести аналогию с карточным бумом в Казахстане и мире и взрывным ростом объёмов безналичных платежей в последние годы. Так, к ноябрю к стране находилось в обращении уже 73,5 млн платёжных карт, против 63,6 млн карт годом ранее и всего 15 млн карт десять лет назад. Среди них дебетовых карт насчитывалось уже 59,3 млн, против 50 млн годом ранее и всего 11,4 млн десять лет назад. Это колоссальный рост.

Более того, объём безналичных платежей за десять месяцев текущего года составил уже 114,7 трлн тг, и это сразу 86% от всего оборота средств по платёжным картам. Для сравнения: годом ранее показатель составлял 82%, а пятнадцать лет назад он не каждый месяц достигал и 10%.

Популярность безналичных операций давно и повсеместно превзошла наличные деньги, но теперь, с развитием технологий, когда цифровые валюты позволяют использовать все преимущества «безнала», но не ограничены наличием интернета, CBDC наберут немалую популярность и в мире, и в РК.

Комментарии